伊藤会計事務所

伊藤 桜子

九州北部税理士会 福岡支部 登録番号 第109896号

福岡県行政書士会 福岡中央支部 会員番号 13020号)

1990年 神戸大学法学部卒業。2008年 福岡市中央区薬院にて伊藤会計事務所開業。

福岡を中心に、相続税申告・生前対策相談・事業承継など累計700件以上を手掛けてきた。

相続対策や相続税法改正をテーマとしたセミナーにも多数登壇。

相続税・贈与税

この記事の監修

伊藤会計事務所

伊藤 桜子

九州北部税理士会 福岡支部 登録番号 第109896号

福岡県行政書士会 福岡中央支部 会員番号 13020号)

1990年 神戸大学法学部卒業。2008年 福岡市中央区薬院にて伊藤会計事務所開業。

福岡を中心に、相続税申告・生前対策相談・事業承継など累計700件以上を手掛けてきた。

相続対策や相続税法改正をテーマとしたセミナーにも多数登壇。

相続によって財産を取得すると、相続税の申告が必要なのかどうかを悩まれる方も多いのではないでしょうか?

今回のコラムでは、相続によって財産を取得した場合に、相続税申告が必要であるかどうかを判断する方法や注意点について解説します。

ご自身の相続について、申告が不要かどうかの判断の参考にしてみてください。

相続税の基礎控除とは「3,000万円+(600万円×法定相続人の数)」です。

相続した財産の価格が基礎控除以下であれば申告は不要となります。

例えば、法定相続人の数が配偶者と子ども2人の合計3人であれば、

「3,000万円+(600万円×3人)=4,800万円」

が基礎控除額となります。

ただし、相続財産の価格の正しい計算方法や法定相続人の数の確定など判断が難しい場合や、特例を利用して基礎控除以下になった場合は申告が必要であるなど様々な判断基準がありますので注意が必要です。

ここでは相続税申告が不要かどうかを判断する際の流れを解説していきます。

法定相続人とは、法律上で定められた被相続人の財産を受け継ぐ権利のある人のことを言います。

◎配偶者は常に法定相続人に該当します。

| 配偶者 + | 〈第一順位〉被相続人の子(またはその代襲相続人) |

| 〈第二順位〉被相続人の直系尊属(父母・祖父母) | |

| 〈第三順位〉被相続人の兄弟姉妹(またはその代襲相続人) |

※法定相続人の中に「遺産を受け取らない人」や「相続放棄をした人」がいた場合でも、法定相続人の人数に含めて計算します。

相続財産には、プラスの財産はもちろん、借金などのマイナスの財産も含まれます。

プラスの財産からマイナスの財産を差し引いた金額が相続財産の総額となります。

「プラスの財産-マイナスの財産=遺産総額」

算出した遺産総額が基礎控除額を上回る場合(遺産総額>基礎控除)は相続税の申告が必要です。

遺産総額が基礎控除額を下回る場合は特例利用の有無によって申告の有無が変わります。特例を使う場合は、申告が必要な場合があり、特例を使わない場合には申告は不要です。

※死亡保険金、退職金にはそれぞれ非課税枠が適用されます。

「500万円×法定相続人の数」 が非課税枠となります。

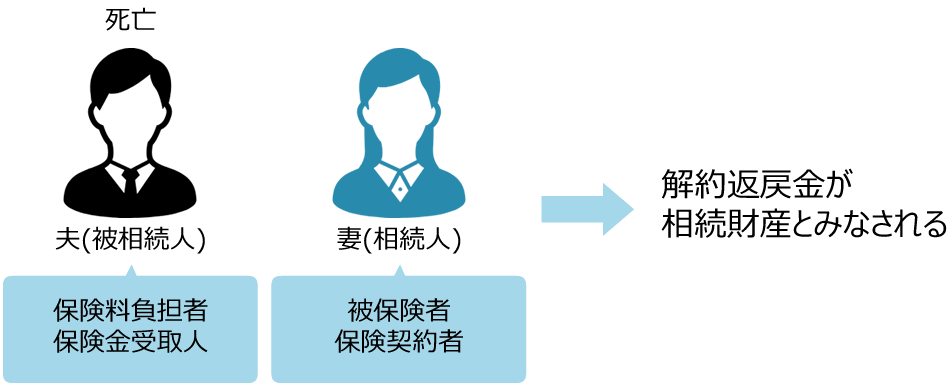

被相続人が保険料負担者で相続人が契約者かつ被保険者である保険契約では、被相続人の死亡による保険金は発生しませんが、被相続人死亡時の「解約返戻金の額」が相続財産であるとみなされます。

以下のような財産も相続税の課税対象となります。

相続人が把握していない財産であっても、税務署は金融機関の情報などを徹底的に調査しますので、見落としがないようにしっかり調べることが大切です。

相続税申告は基礎控除を下回る場合は申告の必要はありません。

しかし、特例や控除の適用によって相続税が0円となる場合は、相続税申告が必要となる場合があります。

相続税には税額が軽減される特例があります。

そのうち次に記載の特例を利用することにより、納税額が0円となった場合には相続税の申告が必要になります。

【相続税申告が必要となる主な特例】

配偶者の税額の軽減とは、被相続人の配偶者が取得した財産額が、次の金額のどちらか多い金額までは相続税はかからないという制度です。

※法定相続分とは?

法定相続分とは、法律上で定められた、相続人の相続割合のことをいいます。なお、法定相続分は、相続人の間で遺産分割の合意ができなかったときの遺産の持分であり、必ずこの相続分で遺産の分割をしなければならないわけではありません。

【法定相続分一覧】

| 法定相続人の状況 | 法定相続分 | ||||

| 配偶者 | 子 | 直系尊属(父母等) | 兄弟姉妹 | ||

| 子がいる場合 | 配偶者がいる場合 | 1/2 | 1/2 | – | – |

| 配偶者がいない場合 | – | 1 | – | – | |

| 子がいない場合 | 配偶者がいる場合 | 2/3 | – | 1/3 | – |

| 配偶者がいない場合 | – | – | 1 | – | |

| 子、直系尊属(父母等)がいない場合 | 配偶者がいる場合 | 3/4 | – | – | 1/4 |

| 配偶者がいない場合 | – | – | – | 1 | |

| 配偶者のみ(子、父母祖父母、兄弟姉妹がいない)場合 | 1 | – | – | – | |

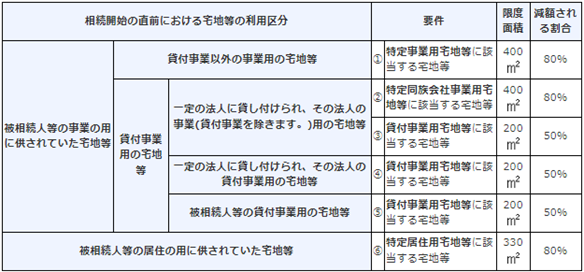

小規模宅地等の特例とは、相続人が取得する土地のうち、一定の要件を満たしていれば相続税評価額が最大80%減額されるという制度です。

小規模宅地等の特例については《小規模宅地等の特例について》にて詳しく解説しています。

〈減額される割合等〉

引用:国税庁HP「No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)」減額される割合等

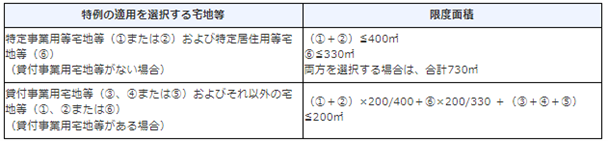

特例の適用を選択する宅地等が以下のいずれかに該当するかに応じて、限度面積を判定します。

引用:国税庁HP「No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)」減額される割合等

※小規模宅地等の特例を適用するには様々な要件を満たす必要がありますので、注意が必要です!

相続税の控除の中には、申告をしなくても控除の適用を受けることができる制度があり、代表的なものに「未成年者控除」や「障がい者控除」があります。

相続人が18歳未満であるときは、相続税の額から一定の金額を差し引きます。

未成年者控除を受けることができる人は以下の全てに当てはまる人です。

未成年控除額は以下の算式で計算します。

(18歳-相続時の年齢)×10万円

例えば、未成年者の年齢が15歳9か月の場合は、9か月を切り捨て15歳で計算します。

「(18歳-15歳)×10万円=30万円」となります。

相続人が85歳未満の障がい者のときは、相続税の額から一定の金額を差し引きます。

障がい者控除を受けることができる人は以下の全てに当てはまる人です。

障がい者控除額は以下の算式で計算します。

〈一般障がい者の場合〉(85歳-相続開始時の年齢)×10万円

〈特別障がい者の場合〉(85歳-相続開始時の年齢)×20万円 となります。

このような特例・控除制度を使うことで、相続税の負担を減らすことができます。

しかし、特例等を適用するには様々な要件を確認する必要があります。

また、計算方法も複雑になりますので、少しでも不明点や不安がある方は専門家に依頼されることをお勧めします。

相続税は、相続によって取得した財産の総額が基礎控除額を下回る場合は、申告の必要はありません。

ただし、控除や特例を適用して相続税が0円となった場合には、申告が必要となるケースがあるため注意が必要です。

相続税申告の有無を正しく判断するためには、法定相続人の確定や相続財産のリストアップ、控除や特例対象かどうかなどを適正に確認する必要があります。

もし申告が不要かどうかの判断が難しい場合には、当センターの無料相談をご活用ください。

当コラムは記事作成時の法令等に基づいています。 税務関連記事内では、一般的事例としての取り扱いを記載しております。例外や特例を含めすべての事例について詳細に記したものではありません。 最終的な税務判断においては、税理士または税務署へご相談ください。 また、当コラムに掲載された内容によって生じた損害等の一切の責任を負いかねますのでご了承ください。

相続に関する不安・お悩み解決を

わたしたちがサポートします

生前にできる相続対策、相続税の申告、相続に関する手続きなど

相続に関するお悩みを幅広くサポートします。